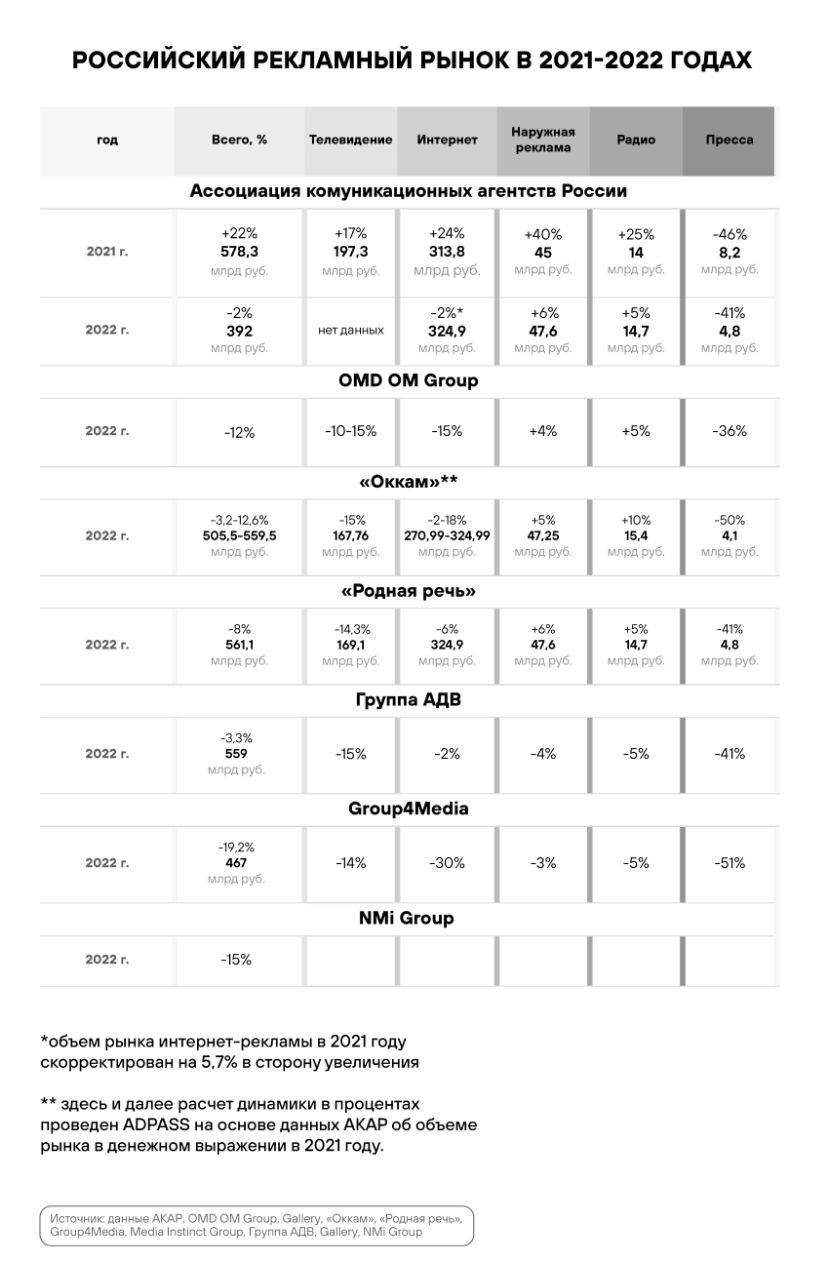

По итогам 2022 года впервые в истории российской рекламы эксперты Ассоциации коммуникационных агентств России (АКАР) не стали публиковать годовую оценку телевизионной рекламы. По остальным сегментам рекламного рынка — интернету, наружной рекламе, радио и прессе — АКАР обнародовала данные и объявила, что объем сократился всего на 2%, до 392 млрд рублей.

Ранее по итогам девяти месяцев прошлого года эксперты ассоциации говорили о шестипроцентном падении, до 380-285 млрд рублей, включая телерекламу в эту цифру. Рынок просел в диапазоне 3,3-19,2%, возражают его участники. Оценили они и падение телерекламного сегмента — в 14-15%, до 167-169 млрд рублей.

| Сегмент | 2022 год, млрд руб. | Динамика к 2021 году, % |

| ТВ* | ||

| Радио | нет данных | нет данных |

| Пресса в т.ч. газеты журналы | 4,8 2 2,8 | 5% −41% −34% −45% |

| Out of Home в т.ч. наружная реклама в. т.ч. классическая цифровая транзитная реклама indoor-реклама | 47,6 41,8 23,5 18,3 4 1,8 | 6% 9% 0% 24% −2% −20% |

| Интернет** | 313,8 | −2% |

| ИТОГО по сегменту рекламы в медиа (без ТВ) | 392 | −2% |

** бюджеты по интернету за 2021 год скорректированы

Наружная реклама увеличилась на 6%, до 47,6 млрд рублей, это второй результат с 2008 года, когда был зафиксирован исторический максимум по реализации этого медиа. После сокращения в апреле-мае во втором полугодии рост сегмента ускорялся от месяца к месяцу. Эксперты АКАР отметили, что цифровая наружка помогла смягчить последствия дефицита инвентаря в интернете.

Рост радиорекламы в 2022-м составил 5% или 14,7 млрд рублей. В большинстве крупных городов России положительная динамика превысила 3%. Локомотивами роста стали категории недвижимости, финансов, госсектор и электронная коммерция. Как и в случае с наружной рекламой, радио воспользовались рекламодатели, которым было сложно сохранить на прежнем уровне активность в интернете. По данным АКАР, радио увеличило долю в медиамиксе рекламодателей из первой десятки.

Пресса стала сегментом, наиболее пострадавшим в ходе кризиса. Эксперты отметили, что в 2022-м аудитория многих печатных изданий выросла — по газетам рост составил 18%, а по популярным журналам — 65%. Но из-ухода с этого рынка крупных зарубежных рекламодателей и части изданий, а также сокращения периодичности ряда оставшихся реклама в прессе упала на 41%, до 4,8 млрд рублей.

Региональный рекламный рынок в 2022 году составил 39,2 млрд рублей — на 3% меньше, чем годом ранее. Комитет по промоиндустрии АКАР оценил объем сегмента в прошлом году в 32,7 млрд рублей (+4%). Рынок маркетинговых услуг экспертов Российской ассоциации маркетинговых услуг (РАМУ) оценили в 99,3 млрд рублей (−9%).

В АКАР подсчитали, что всего с учетом бюджетов, израсходованных на креатив, производство рекламной продукции, оплату услуг рекламных агентств и технологических посредников объем рынка маркетинговых коммуникаций в России в 2022 году составил примерно 1 трлн рублей.

Участники рынка не согласились с оценкой экспертов АКАР. «Назвать полноценной и объективной опубликованную динамику не представляется возможным, так как нет ясности по двум главным медиа — ТВ и интернету, которые аккумулируют почти 90% всех рекламных бюджетов», — считает Андрей Скородумов, руководитель департамента контроля и результативности медиазакупок OMD OM Group. По его мнению, падение на уровне −2% по интернет-сегменту вызывает много вопросов к методологии. Аналитик оценил реальную спад интернет-сегмента на уровне −15%. Телерекламный рынок в 2022 году, по его мнению, снизился на 10-15%.

Схожую оценку по ТВ (−15%) представил на прошлой неделе на конференции Yandex Financial Day и генеральный управляющий директор группы «Оккам» Михаил Шкляев.

При этом объем рынка интернет-рекламы зависит от того, учитываются ли в нем рекламные доходы нового сегмента, начавшего быстро развиваться в этом году, — ритейл-медиа (размещение рекламы электронными торговыми площадками).

Без учета этих денег спад достиг 18%, а объем рынка мог составить 270,99 млрд рублей. Если включить их в общую оценку рынка, то интернет-реклама действительно снизилась всего на 2% к предыдущему года и достигла 324,99 млрд рублей. Падение всего рекламного рынка без рекламы в ритейл-медиа в «Оккам» оценили в 12,6% и в 3,2% с учетом этих денег.

В группе «Родная речь» оценили спад на рынке в 8%, до 561,1 млрд рублей. Сильнее всего, по мнению компании, просел телевизионный сегмент — на 14,3%, до примерно 169 млрд рублей. В остальном оценки «Родной речи» схожи или повторяют данные экспертов АКАР. Спад в интернете, по мнению группы, действительно составил всего 2%.

Сконцентрированность рекламы на VK, «Яндексе» и прочем оставшемся рекламном инвентаре увеличилась, что привело к росту доходов этих кампаний, а драматичное увеличение активности малого и среднего бизнеса привело к усилению этого роста», — рассказал вице-президент «Родной речи» Сергей Белоглазов.

Он напомнил, что рост дохода «Яндекса» за четыре квартала 2022 года составил 38%, а группы VK — 29%. При этом, по его мнению, выросла значимость оффлайн-медиа для охватных кампаний (как имиджевых, так и промо). В первую очередь, бенефициарами этого процесса стали ТВ и наружная реклама. Причем телевидение потеряло около 40% бюджетов международных кампаний, а наружка — менее 15%.

В группе АДВ оценка сегментов наружной рекламы, радио и прессы практически полностью совпадает с показателями АКАР, уверяет Ольга Смолякова, директор по медиапланированию агентства Arena. ТВ-реклама в 2022 году продемонстрировала падение на уровне 15%. Она назвала такое падение небольшим, и связала это с тем, что отечественные рекламодатели постепенно заняли свободные ниши.

По мнению эксперта, ключевым фактором, определившим такую динамику, стали уход глобальных игроков, заморозка рекламных бюджетов, а также смещение фокуса на каналы, которые работают быстро — performance-рекламу и ритейл-медиа.

Наиболее пессимистичную оценку как сегмента интернет-рекламы, так и всего рынка представили в Group4Media. Представитель групп заявил о двузначной отрицательной динамике в интернет-рекламе (−30%). По его словам, такой вывод позволяет сделать анализ публичной отчетности лидирующих игроков интернет-рекламы и оценка потерь, с которыми столкнулась индустрия в связи с приостановкой монетизации на территории России международными компаниями.

Рынок в целом в 2022 году упал на 19,2%, до 467 млрд рублей, подсчитали в Group4Media.

При этом в компании подчеркнули, что согласны с положительной динамикой в сегментах наружки и радио, зафиксированной экспертами АКАР.

По оценке NMi Group, падение всего рынка в 2022-м составило 15% по сравнению с предыдущим годом. «Все мы стремимся к прозрачности, и было бы честно и правильно указывать методологию расчетов, поскольку цифры вызывают больше вопросов, чем отвечают на них», — заявил Дмитрий Виноградов, директор по закупкам NMi Group. По его мнению, выровняться в прошлом году у рынка получилось в четвертом квартале, когда бренды стали активно тратить бюджеты, замороженные в начале 2022-го.

Оценка рынка телерекламы не опубликована по трем причинам, заявили в комиссии экспертов АКАР. Первая — снижение прозрачности экономики в условиях кризиса, «что подтверждается закрытием части государственной статистики, ограничениями на отчетность системообразующих организаций и изъятием части информации из публичного пространства». Вторая — в 2022 году рекламная индустрия столкнулась со снижением прозрачности на фоне сокращения количества источников информации, ее качества и ухудшения инструментария для проведения экспертизы. Третья — произошедшие на рынке радикальные изменения, которые коснулись состава и активности рекламодателей, агентств, площадок, товаров и услуг. Эти изменения сопровождались сокращением объемов рекламного инвентаря и падением платежеспособного спроса из-за ухода части крупных рекламодателей.

Все это объективно требует обстоятельного переосмысления новых реалий, разработку новых подходов к оценке объемов рекламного рынка в целом и объемов отдельных его сегментов», — решили эксперты АКАР.

Главный продавец телерекламы «Национальный рекламный альянс» (НРА) и вовсе предложил изменить подход к анализу телерекламного рынка, чтобы «повысить уровень прозрачности». Потребление ТВ-контента фрагментируется и переход на оценка этого рынка по системе total video (учет рекламы в различных средах, а не только в телеэфире, — в интернете и на различных устройствах — ADPASS) позволит иметь более объективную информацию о текущем положении дел, отметили в альянсе.

При этом в НРА уверяют, что по итогам 2022 года телерекламный сегмент стабилизировался и самых негативных сценариев удалось избежать.

На российском ТВ было более 40% иностранных рекламодателей, сегодня им на смену пришли более 800 новых локальных и федеральных брендов, а более 30% рекламодателей увеличили свой бюджет, подчеркнули в альянсе.

Автор: Тимур Бордюг

Источник — www.adpass.ru